اعتبار اسنادی (Letter of Credit) یکی از مهمترین اسناد بازرگانی بوده و تعهدی است مابین خریدار، فروشنده کالا که بانکها و موسسات اعتباری موظفند وجه مشخصی را به فروشنده پرداخت کنند.

سند LC در عرصه تجارت بین المللی بسیار استفاده میشود اما برای گشایش اعتبار اسنادی لازم است مراحلی سپری شده و اسناد و مدارکی ارائه گردد. پس اگر قصد گشایش این اعتبارنامه را دارید اما با انواع و مراحل آن و اصطلاحات سند ال سی آشنایی ندارید، با پی اس پی اکسپرس همراه باشید تا به طور کامل به این موضوع بپردازیم.

آنچه در این مطلب می خوانید:

اعتبار اسنادی یا LC چیست؟

اعتبار اسنادی که به آن LC نیز گفته میشود، سندی است که از طرف بانک و موسسات مالی صادر میشود. این سند تعهدی است از طرف خریدار و بانک که برای پرداخت مقدار مشخصی پول و برای انجام امور تجاری مورد استفاده قرار میگیرد.

از سند LC در قراردادهای بین المللی از قبیل واردات کالا که طرفین معامله در دو کشور متفاوت هستند، برای اطمینان خاطر طرفین معامله، مورد استفاده قرار میگیرد.

بر اساس این اعتبارنامه در صورتی که خریدار امکان پرداخت هزینه خرید را نداشته باشد، بانک وظیفه دارد باقی هزینهها را به جای خریدار پرداخت کند. البته لازم به ذکر است که پرداخت هزینه از جانب خریدار تنها در صورتی امکانپذیر است که بانک کلیه تائیدیههای کالای خریداری شده را دریافت کرده باشد.

توجه داشته باشید که به دلیل محدودیتهای وضع شده در رابطه با اعتبار اسنادی در بانک مرکزی امکان استفاده از تمامی اعتبارات اسنادی در ایران وجود نداشته و استفاده از چنین اعتبارنامههایی تنها با دریافت مجوز از بانک مرکزی امکانپذیر است.

مزایای استفاده از اعتبار اسنادی LC

استفاده از اعتبار اسنادی مزایای بسیاری به همراه دارد و تجار و بازرگانان بسیاری خواهان استفاده از آن هستند. برای آنکه درک بهتری از این موضوع پیدا کنید، در ادامه مهمترین مزایای استفاده از اعتبارنامه را نام میبریم:

- استفاده از اعتبارات اسنادی موجب افزایش اطمینان خاطر طرفین قرارداد در معاملات تجاری بین المللی میشود.

- اعتبارات اسنادی امکان استفاده از تسهیلات جهت خرید کالا را برای خریداران فراهم میآورند.

- چنین اعتبارنامههایی سرعت انجام معاملات تجاری را افزایش میدهند.

- اعتبارات اسنادی باعث اصولی شدن هر چه بیشتر قراردادهای بین المللی شده و سرعت تحویل کالا به خریدار را افزایش میدهند.

- استفاده از اعتبارات اسناد ریسک معاملات تجاری را به حداقل میرسانند.

انواع اعتبار اسنادی LC

اعتبارات اسنادی LC انواع گوناگونی دارند. هر یک از آنها نیز کاربردهای گوناگونی داشته و لازم است با آنها آشنا باشید. در ادامه به معرفی انواع این سند و تفاوتهای آنها با یکدیگر میپردازیم.

اعتبار اسنادی داخلی چیست؟

یکی از انواع LC است که بر اساس آن بانک گشایشکننده اعتبار به درخواست متقاضی تعهد میکند که در صورت تحویل کالا یا خدمات از سوی ذینفع به متقاضی و ارائه اسناد و مدارک به بانک، وجه کالا و خدمات را در تاریخ تعیین شده به ذینفع پرداخت نماید.

این اعتبار اسنادی به ریال گشایش شده، مقصد کالا، اقامتگاه بانک، متقاضی و ذینفع همگی در داخل مرزهای ایران واقع شدهاند.

این اعتبار نامه برگشت ناپذیر بوده و برای تغییر شرایط آن لازم است طرفین معامله رضایت کامل داشته باشند.

اعتبار اسنادی مدت دار یا نسیه (Usance L/C) چیست؟

در این نوع از اعتبار اسنادی پرداخت وجه بلافاصله پس از ارائه اسناد از طرف ذینفع صورت نگرفته و در مدت زمان تعیین شده در اعتبار پرداخت میگردد.

در این نوع اعتبارنامه فروشنده برای پرداخت وجه به خریدار مهلت میدهد تا پس از فروش کالاهای خریداری شده وجه را پرداخت کند.

در کشورهایی که با مشکل کمبود ارز روبه رو هستند این نوع اعتبارنامه بیشتر مورد استفاده قرار میگیرد.

اعتبار اسنادی دیداری (At Sight L/C) چیست؟

در این نوع از اعتبار نامه بانک ابلاغکننده موظف است به محض ارائه اسناد و مدارک و بررسی آنها، در صورت تطابق و رعایت کلیه شرایط نسبت به پرداخت وجه اقدامات لازم را انجام دهد.

اعتبار اسنادی وارداتی و صادراتی چیست؟

به اعتبار اسنادی که برای واردات کالا صادر میشود اعتبار اسنادی وارداتی، و وقتی برای صادرات کالا به کشور دیگر و توسط فروشنده صادر میشود، اعتبار صادراتی گفته میشود. برای ترخیص کالا از گمرک نیز از گشایش چنین اعتباراتی استفاده میشود.

اعتبار اسنادی قابل برگشت و غیرقابل برگشت چیست؟

اعتبار اسنادی قابل برگشت (Revocable L/C) به اعتبارنامهای گفته میشود که خریدار یا بانک گشایشکننده بتوانند بدون اطلاع و اجازه فروشنده هر گونه تغییر در شرایط اعتبار نامه را اعمال کنند. این نوع از اعتبارنامه چندان مورد استفاده قرار نمیگیرد.

اعتبار اسنادی غیر قابل برگشت (Irrevocable L/C) نیز به اعتبارنامهای میگویند که فروشنده میتواند بدون اجازه خریدار و بانک بازکننده اعتبار هر گونه تغییر در شرایط اعتبارنامه را داشته باشد. این نوع از اعتبارنامه نسبت به اعتبارنامه قابل برگشت بیشتر مورد استفاده قرار میگیرد.

اعتبار اسنادی قابل انتقال و غیرقابل انتقال چیست؟

در صورتی که امکان انتقال تمام یا بخشی از اعتبارنامه به شخص یا اشخاص دیگر باشد، اعتبارنامه قابل انتقال (Tranferable L/C) شناخته میشود. این نوع اعتبارنامه امتیازی برای فروشنده محسوب میشود.

در اعتبار اسنادی غیرقابل انتقال ذینفع نمیتواند تمام یا بخشی از اعتبار گشایش را به شخص دیگری انتقال دهد. لازم است بدانید که در تجارت بین الملل معمولا از اعتبارنامههای غیرقابل انتقال (Untransferable L/C) استفاده میشود، در ایران نیز دریافت اعتبارنامه قابل انتقال مستلزم دریافت مجوز از بانک مرکزی است.

اعتبار اسنادی تایید شده و تایید نشده چیست؟

در صورتی که صدور LC مستلزم تایید بانک توسط بانک دیگری باشد به آن اعتبار اسنادی تایید شده (Confirmed L/C) گفته میشود، معمولا صدور چنین اعتبارنامههایی نشان دهنده نداشتن اعتماد به بانک صادرکننده یا وضعیت نابسمان سیاسی و اقتصادی کشور خریدار دارد.

برای صدور چنین اعتبارنامهای نیاز به تایید بانک دیگری نیست. در صورت درج کلمه Confirmed در شرایط اعتبارنامه، اعتباراسنادی تایید نشده (Unconfirmed L/C) محسوب میشود.

اعتبار اسنادی پشت به پشت یا اتکایی (Back to Back L/C) چیست؟

این اعتبارنامه شامل دو اعتبار مستقل است. گشایش اعتبار اول به نفع ذینفعی است که بنا بر دلایلی امکان تهیه و ارسال کالا را ندارد. به همین علت با تکیه بر اعتبارنامه اسنادی نسبت به گشایش اعتبار اقدام کرده است. اعتبار دوم نیز برای ذینفع دومی است که میتواند کالا را تهیه و ارسال نماید.

اعتبار اسنادی گردان (Revolving L/C) چیست؟

این نوع از اعتبارنامه یکی از دیگر انواع اعتبارات اسنادی است که طی آن در صورت هربار استفاده ذینفع از اعتبارنامه، همان مبلغ اسناد تا مقدار اعتبار اولیه افزایش پیدا میکند.

با استفاده از این اعتبارنامه نیازی به گشایش اعتبارنامه جدید نبوده و به صورت خودکار اعتبار تمدید میشود.

اعتبارنامه ماده قرمز (Red Clause L/C) چیست؟

در صورت صدور این اعتبارنامه میتوان پیش از ارسال کالا و به صورت پیش پرداخت بخشی از وجه قرارداد را از بانک ابلاغکننده دریافت نمود.

با استفاده از انواع اعتبارنامه میتوان با خیالی آسودهتر و در شرایطی مطمئنتر نسبت به واردات، صادرات کالا و ترخیص کالا اقدام نمود.

اصطلاحات اعتبار اسنادی LC

دموراژ به معنی هزینه معطل شده کشتی بوده و نقطه مقابل آن دیسپچ دموراژ است.

سورشارژ به هزینه اضافی که به کرایه حمل تعلق میگیرد گفته میشود.

کابوتاژ به حمل کالا از یک نقطه به نقطه دیگر از طریق دریا یا رودخانههای مرزی گفته میشود.

متقاضی LC شخصی است حقوقی و حقیقی که درخواست گشایش اعتبار اسنادی مینماید.

ذینفع اعتبار اسنادی طرف اصلی خریدار در معاملههای بین المللی بوده و وظیفه دارد بر اساس قوانین و مقررات کالایی را به فروش رسانده و موظف است کالایی را در تاریخ مشخصی به خریدار تحویل میدهند. به طور کلی در اعتبار اسنادی فروشنده ذینفع اعتبار شناخته میشود.

بانک عامل به بانکی گفته میشود که بنا به درخواست خریدار نسبت به گشایش LC اقدام میکند.

بانک کارگزار بانکیست که در ارتباط با بانک عامل بوده و از جانب بانک عامل و خریدار تعهد میکند که وجه توسط خریدار و بانک عامل پرداخت میشود.

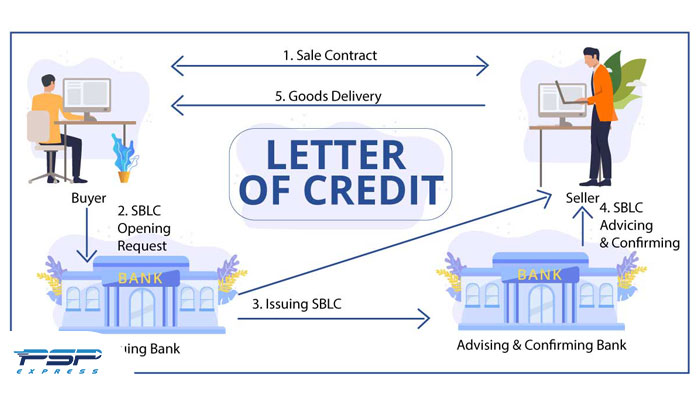

مراحل گشایش اعتبار اسنادی چگونه است؟ LC

برای گشایش LC لازم است مراحلی سپری شود. در ادامه به بیان ساده به آموزش نحوه گشایش آن میپردازیم.

1.اولین گام برای گشایش اعتبار اسنادی عقد قرارداد و انجام توافقات نهایی میان دو طرف قرارداد است. این قرارداد میتواند پیش فاکتور تایید شده یا هر قرارداد دیگری باشد.

2.پس از عقد قرارداد و مشخص شدن نوع اعتبارنامه و شیوه پرداخت، خریدار بایستی برای درخواست گشایش اعتبار اسنادی به بانک مراجعه نماید.

3.در این مرحله در صورتی که بانک خریدار با گشایش سند وی موافقت داشته باشد، به بانک فروشنده موضوع را اطلاع میدهد و نسبت به بررسی شرایط خریدار و فروشنده اقدام میکند.

4.پس از آگاهی از گشایش ال سی توسط خریدار بانک فروشنده موضوع را به فروشنده اطلاع میدهد.

5.پس از مطلع شدن فروشنده از گشایش اعتبار اسنادی، لازم است برای تحویل کالا به شرکت حمل و نقل بین المللی اقدامات لازم را انجام دهد و اسناد حمل توسط فروشنده از شرکت حمل دریافت شود.

6.در این مرحله حمل کالا صورت میگیرد و فروشنده وظیفه دارد اسناد و مدارک حمل و نقل بین المللی از قبیل گواهی مبدا، گواهی بازرسی کالا، پکینگ لیست و غیره را به بانک خود تحویل دهد.

7.بانک فروشنده اسناد را بررسی کرده و در صورت مطابقت با شرایط اعتبار اسنادی نسبت به پرداخت وجه اقدام مینماید و اسناد و مدارک را برای بانک خریدار ارسال مینماید.

8.بانک گشایشکننده اعتبار اسنادی وظیفه دارد طی 5 روز مدارک ارسال شده را بررسی کرده و در صورت انطباق وجه لازم را از خریدار دریافت نماید.

9.بعد از تسویه وجه معامله توسط خریدار، بانک برای انجام تشریفات گمرکی و ترخیص کالا مدارک را به خریدار تحویل میدهد.

شرایط و مدارک لازم جهت گشایش اعتبار اسنادی LC

برای گشایش LC لازم است شرایطی رعایت شده و مدارکی ارائه گردد، که در ادامه با این مدارک و شرایط آشنا خواهیم شد:

مدارک لازم برای گشایش اعتبار اسنادی قبل از اخذ مصوبه اعتباری

- داشتن کارت بازرگانی و سابقه معتبر در زمینه واردات و صادرات

- داشتن اهلیت قانونی

- نداشتن سابقه منفی در سیستم بانکی کشور

- ارائه مدارک ثبت شرکت و آگهی تغییرات طی دو سال گذشته

- ارائه پروانه کسب

- ارائه کپی شناسنامه، کارت ملی و مدرک تحصیلی مدیران و سهامداران عمده

- ارائه کپی اسناد مالکیت

- ارائه تراز آزمایشی منتهی به پایان ماه قبل که مهمور به امضای شرکت باشد.

- ارائه صورتهای مالی دو سال قبل که مهمور به امضای شرکت باشد.

- تکمیل پرسشنامه ویژه واحدهای بازرگانی

- ارائه جواز کسب در بخش بازرگانی (برای واحدهای تولیدی)

- داشتن توانایی مالی کافی برای واریز مابقی وجه در سررسیدهای مقرر

شرایط و مدارک لازم برای گشایش اعتبار اسنادی بعد از اخذ مصوبه اعتباری

- ارائه اصل پروفرما

- ارائه اصل کارت بازرگانی، تعهدنامه ورود و ترخیص کالا

- ارائه اصل بیمه نامه و اصل رسید پرداخت حق بیمه

- ارائه مصوبه اعتباری یا کارت سالانه

- ارائه تعهدنامه واقعی بودن معامله

- ارائه تعهدنامه پذیرش نوسانات نرخ ارز و تبدیل ارز

- تکمیل فرم ثبت سفارش وزارت بازرگانی

- تکمیل فرم تقاضای گشایش

هزینههای گشایش اعتبار اسنادی LC

حتما شما هم به دنبال محاسبه کارمزد اعتبار اسنادی هستید. به صورت کلی برای این کار باید هزینههای گوناگونی را پرداخت کنید. این هزینهها عبارتند از:

هزینه پیش پرداخت اعتبار اسنادی بایستی پیش از گشایش اعتبارنامه پرداخت شود، معمولا این هزینه 10 درصد ارزش پروفرما اینویس است.

هزینه کارمزد گشایش اعتبار هزینه دیگری است که به عنوان کارمزد ایجاد اعتبار پرداخت میشود، این هزینه از حاصل ضرب نرخ ارز بر ارزش پروفرما به دست میآید.

کارمزد فروش ارز هزینه دیگری است که برای گشایش اعتبار اسنادی باید پرداخت شود، برای محاسبه این هزینه لازم است ارزش پروفرما را بر اساس نرخ ارز محاسبه نمایید.

کلام آخر

در این مطلب به آموزش کامل اعتبار اسنادی پرداختیم و نقش مهم این سند را در فرایند واردات و صادرات کالا و ترخیص کالا از گمرک بررسی کردیم. اگر تجربهای دراینباره دارید و یا پرسشی درباره سند ال سی دارید، حتما برای ما کامنت بگذارید.

همچنین اگر به عنوان واردکننده و صادرکننده کالا مشغول به فعالیت هستید، شرکت پست بین المللی پی اس پی میتواند در حوزه حمل و نقل بین المللی و ترخیص کالا به شما کمک کند. الخصوص اگر با کشورهایی نظیر ترکیه، چین، امارات و سوریه تجارت میکنید، پی اس پی با داشتن دفاتر فعال در این کشورها میتواند خدمات متنوعی را به شما ارائه دهد. تنها کافیست با شماره 02142281 تماس بگیرید.

سوالات متداول

اصطلاحات اعتبار اسنادی را نام ببرید.

دموراژ: هزینه معطل شده کشتی

سورشارژ: هزینه اضافی برای کرایه حمل

کابوتاژ: به حمل کالا از یک نقطه به نقطه دیگر از طریق دریا یا رودخانههای مرزی

متقاضی اعتبار اسنادی: شخص حقوقی یا حقیقی که درخواست گشایش اعتبار اسنادی را دارد.

ذینفع اعتبار اسنادی: طرف اصلی خریدار در معاملههای بین المللی یا همان فروشنده

بانک عامل: بانکی که بنا به درخواست خریدار اقدام به گشایش اعتبار اسنادی میکند.

بانک کارگزار: بانکی که از طرف بانک عامل و خریدار متعهد میشود تا وجه توسط خریدار و بانک عامل پرداخت شود.